行政書士が解説する不動産を評価をする方法

目次

不動産価格は相場がない

本テーマを解説する理由として、

遺産分割協議を行う際に、不動産の評価をどうするか?といった問題が出てくるため、

不動産価格の算出方法について触れてみたいと思います。

遺産分割協議を行う際、基準となるのは「実勢価格(市場価格)」であり、

市場で売却した場合はどれくらいで売れるのか?といった指標が必要になります。

ネットで調べても価格の算出となる基準は複数あってわかりづらく、

不動産は相場はなく個別に評価されることになるため、

ひとつの建物でも築年数、広さ、土地の形状、接道状況などの要素で価格は変わってくるかと思いますので、

不動産価格の算出方法について解説していきます。

不動産に関する4つの価格

ネット等で調べると出てくる内容になりますが、

不動産価格には4つあります。

🔹 基準となる価格

これらは国や自治体が定める価格で、実際の売買価格とは異なることが多いですが、参考指標になります。

名称 説明 公表者 更新頻度 地価公示価格 毎年1月1日時点の標準地の価格 国土交通省 年1回(3月) 基準値価格 各都道府県が定める価格(主に地価調査用) 都道府県 年1回(9月) 相続税路線価 相続税や贈与税の課税評価のための価格 国税庁 年1回(7月) 固定資産税評価額 固定資産税などの課税評価の基準 市区町村 3年に1回

上記の価格の中で市場価格の算出方法としては「地価公示価格」が参考にしやすいです。

相続税路線価は「相続」と名前がついているので相続の際に使えそうと思ってしまいますが、

あくまで相続税を算出する場合の評価であり、市場価格の80%程の評価となり、

市場価格と釣り合いません。

地価公示価格について!

では参考にしやすい地価公示について解説していきます。

地価公示価格は不動産鑑定士の先生が毎年調査を行い、価格を公表します。

✅ 地価公示価格とは?

国土交通省が毎年発表する、全国の標準地(サンプル地点)における1平方メートルあたりの土地価格です。

正式には「地価公示法に基づく標準地の価格」と呼ばれます。

□公表時期と基準日

- 基準日:毎年 1月1日時点 の価格

- 公表日:毎年 3月下旬 に発表

🧭 用途・目的

地価公示価格は、以下の目的で使用されます。

用途 説明 不動産取引の目安 売買時の参考価格として使われる 公共用地の取得価格算定 国や自治体が用地を買収する際の価格基準 税金評価の参考 路線価や固定資産税評価の根拠の一つになることも 市場の地価動向の把握 地価の上昇・下落トレンドを知る統計的資料

基準地価格について!

次は基準地価格です。

あまり指標としては使いませんが、念のためみていきます。

✅ 基準地価格とは?

都道府県が主体となって毎年発表する、土地価格の指標です。

正式には「都道府県地価調査による標準価格」といいます。

□基準日と公表日

項目 内容 基準日 毎年 7月1日時点 の価格 公表日 毎年 9月下旬(都道府県により多少前後)

🧭 目的・用途

地価公示価格と同様に、さまざまな用途で使われます:

用途 説明 不動産取引の目安 売買価格を決めるときの参考 公共用地の取得価格 公共事業などで土地を買収する際の基準 税務評価の参考 路線価・固定資産税の裏付け情報として使われることも 地価動向の把握 地価の動きやエリアの傾向を調べるための資料

🔍 公示地価との違い

項目 地価公示価格 基準地価格 管轄 国土交通省 都道府県 基準日 1月1日 7月1日 公表時期 3月 9月 調査地点 全国約21,000地点 全国約20,000地点 補完関係 市場の前半を把握 市場の後半を把握(半年後)

相続税路線価について!

相続税路線価は個別に計算をする場合は税理士の先生が担当しますが、

一般原則としては下記の通りです。

✅ 相続税路線価とは?

相続や贈与によって取得した土地の課税評価額を算定するために、国税庁が定めた土地の価格です。

- 主に市街地の道路ごとに設定された1㎡あたりの価格

- 「この道路に面した土地は、1㎡あたり〇〇円で評価します」という意味

□公表時期と基準日

項目 内容 基準日 毎年 1月1日時点 の価格 公表日 毎年 **7月初旬(7月1日頃)**に公表(翌年3月15日までの申告に使用)

🧮 評価の仕組み

評価式の基本:

評価額=路線価(1㎡あたり)×土地の面積評価額 = 路線価(1㎡あたり) × 土地の面積評価額=路線価(1㎡あたり)×土地の面積

- 例)路線価が 300,000円/㎡、土地面積が 100㎡

→ 評価額は 300,000円 × 100㎡ = 3,000万円ただし、土地の形や奥行、間口、傾斜、私道負担などによって**補正率(補正係数)**が適用されます。

🔍 公示地価との関係

相続税路線価は、地価公示価格の80%程度を目安に設定されることが多いです。

指標 説明 水準の目安 地価公示価格 国が公表する基準価格(時価に近い) 100% 相続税路線価 相続税評価のための価格 約80%

地価公示や路線価は「全国地価マップ」で検索することができます。

〈全国地価マップ〉

https://www.chikamap.jp/chikamap/Portal?mid=216

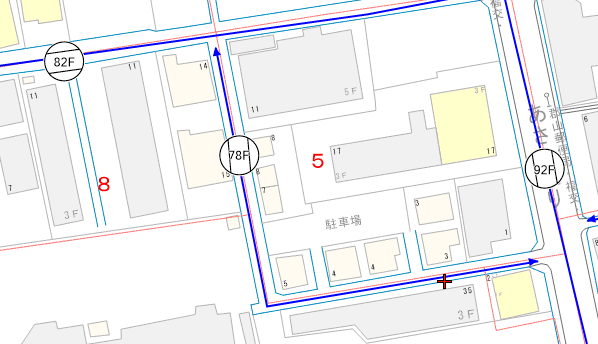

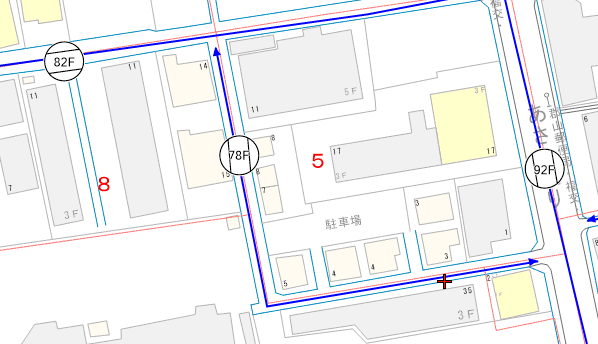

当事務所の前の路線価を確認してみます。

下記の図で青い線で78Fの記載があるかと思います。

これは「千円/㎡」単位になりますので1㎡あたり78,000円ということになります。

「F」は借地権割合になりますので、土地を借りている場合の評価に影響しますが、

土地を所有の場合は関係ありません。ここでは借地権割合の説明は割愛します。

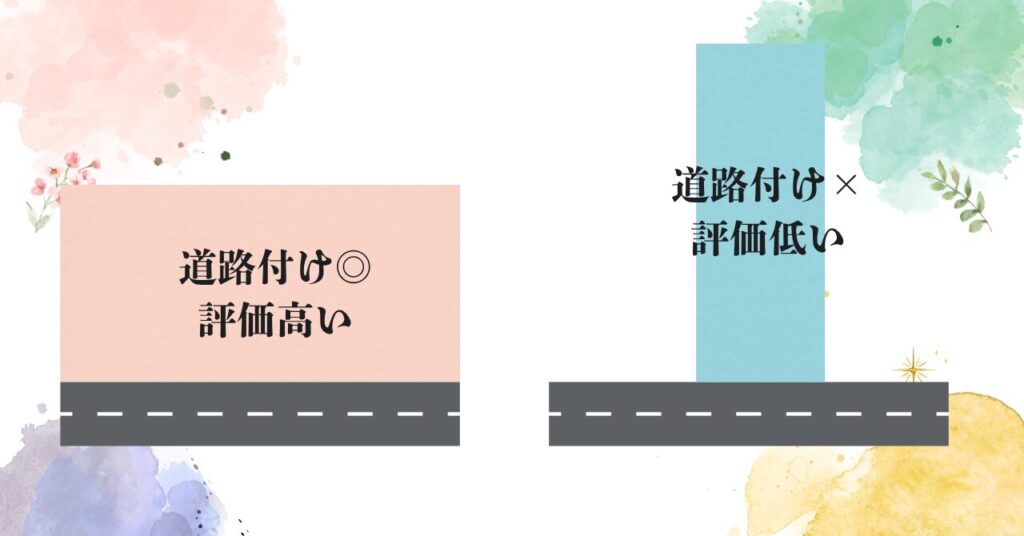

ここから道路付け(下記図を参照)、周辺環境、個別条件(その場所で事件・事故があったかどうか)を

あてはめて評価をします。

固定資産税評価額について!

固定資産税評価額はあくまで固定資産税を算出するのに指標とする価格で、

市場価格と評価が乖離する場合があるので市場価格を算出するうえでは参考にはできません。

しかし地価公示のポイントが周辺に存在しないなど、指標が何もない場合、

固定資産税評価額は市場価格の約70%の評価であるため、

固定資産税評価額から市場価格を算出するのも可能です。

✅ 固定資産税評価額とは?

土地・家屋にかかる以下の税金を計算する際の「課税標準額」となる価格です。

- 固定資産税

- 都市計画税

- 不動産取得税

- 登録免許税(一部で使用)

評価は市区町村が行い、不動産の所有者に通知されます。

🗓 評価のタイミング

項目 内容 基準日 1月1日現在(その年の納税義務者を決定) 評価替えの頻度 3年に1回(評価替え年度) 最新の評価替え 2024年度(次は2027年度予定) ただし、新築・増改築・分筆などがあった場合は、その都度評価されます。

🧮 税額の計算方法

固定資産税は以下の式で計算されます: 固定資産税=課税標準額(=評価額)×1.4%(標準税率)

都市計画税(該当地域のみ)は: 都市計画税=課税標準額×最大0.3%

🧭 評価額の水準(時価との関係)

評価額の種類 評価主体 水準の目安(公示地価比) 地価公示価格 国土交通省 100%(時価) 相続税路線価 国税庁 約80% 固定資産税評価額 市区町村 約70%(土地の場合)

建物は再建築費用ベース※評価額は時価より低く設定されるのが原則です。

📍 評価方法

◾ 土地の場合:

- 地目・用途・形状・立地・周辺環境などをもとに、市町村が評価基準に従って決定

- 多くは「路線価方式」または「倍率方式」で算出

建物価格をどう評価する?

今までは土地の算出方法をメインに解説してきました。

しかし不動産は「土地」+「建物」であるため、

評価をする場合は土地と建物でそれぞれ評価をする必要性が出てきます。

では建物の評価についてみていきたいと思います。

建物の主な評価方法は下記の通りです。

1. 【原価法】(基本はこれ)

建物の評価の基本は「原価法」です。

評価額=再建築価格(再調達価格)−減価修正額(経年劣化)

▷ 用語解説:

- 再建築価格:現在、その建物と同等のものを新築したときの価格

- 減価修正額:築年数や損耗(老朽化)に応じた減額

▷ 減価率の一例(建物の耐用年数と対応):

建物構造 耐用年数(目安) 木造 約22年 軽量鉄骨造 約27年 RC造(鉄筋コンクリート) 約47年 築10年の木造住宅なら、約50%程度まで価値が減ることもあります。

2. 【取引事例比較法】(実勢価格に近い)

同じような条件の周辺の建物の売買実績をもとに評価します。

中古住宅の市場価格を知りたいときなどに使われます。例:

- 築15年、同じ構造・広さの家が1,800万円で売られていれば、参考価格として採用。

3. 【収益還元法】(収益物件に使う)

賃貸マンションやテナントビルなど、家賃収入を生む建物に対して使用されます。

評価額=年間収益÷利回り(還元利回り)評価額 = 年間収益 ÷ 利回り(還元利回り)評価額=年間収益÷利回り(還元利回り)

基本は原価法という手法を用いて算出します。

「再度同じ建築物を建築する場合はいくらになるか」をまず計算し、

現在の劣化状況に応じてマイナス評価をしていきます。

築年数があまりにも古い場合でも定期的にリフォームをして管理が行き届いている場合は、

プラスの評価となる場合もあります。

どれくらいでプラスになる得るのかといった指標はないため、

査定をする人の判断基準(プラスに評価しても売れるだろう)にかかってきます。

指標にしてはいけないものとしては現在の価格です。

「いま隣の中古住宅が〇〇〇〇万円で売りに出しているから、うちも同じぐらいだろう」

これはおすすめしません。

なぜなら売り出し価格が売主希望価格で設定されて、

市場価格と乖離して高く売りに出している場合があり、

こういう物件は売れなくて徐々に価格が下がっていくことが予想されるからです。

自分でできる不動産査定

ではかなり簡易的なものになりますが、自分で査定する方法を解説します。

①まず土地の価格を決める

まず「全国地価マップ」で査定したい場所を検索します。

「□」のところが地価公示価格になりますのでクリックすると、

1㎡あたりの価格が表示されます。

当事務所においては「1㎡あたり112,000円」になります。

地価公示価格のポイントが離れているときは、路線価を確認します。

事務所の前面道路は1㎡あたり78,000円であり、路線価は市場価格の約80%前後になりますので、

78,000円÷80%=97,500(1㎡/円)となります。

結果として約10万円前後と推測することができました。

よって土地の面積×10万円=土地の価格となります。

②建物の価格を決める

次に建物の価格を原価法で確認します。

まず再建築価格を定めます。

この場合、指標として国税庁の「建築価額表」が参考になります。

仮に平成4年の建物の木造の場合、1㎡あたりの建築費が145,000円になりますので、

建築面積×145,000=再建築価格となります。

しかし上記の例で木造で平成4年の建物の場合、

「22年」を超えると木造だと耐用年数が0となりますので、

建物の評価は0円となってしまいます。

過去に行ったリフォームによって、物件によってはきれいな状態のものもあるかと思います。

その場合は建物の評価をプラス(リフォーム費用分)にするなどの調整を図ることは可能です。

この方法でおおよその建物価格を算出できます。

最後に土地価格と建物価格を足すことにより、

物件価格を出すことができます。

ぜひお試しください。

その他不動産調査などに関する記事は下記よりご覧ください。